2019년 수출입 실적 및 평가, 3년 연속 무역 1조달러

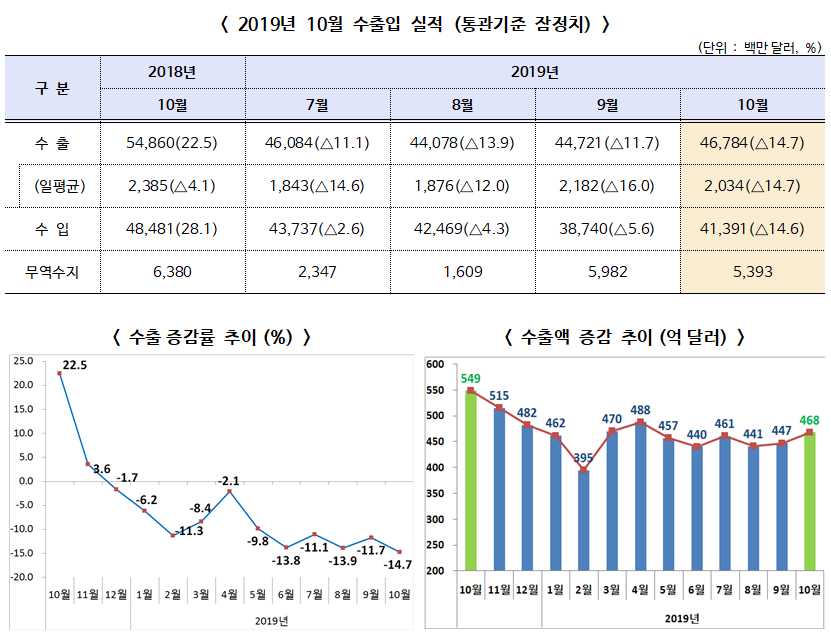

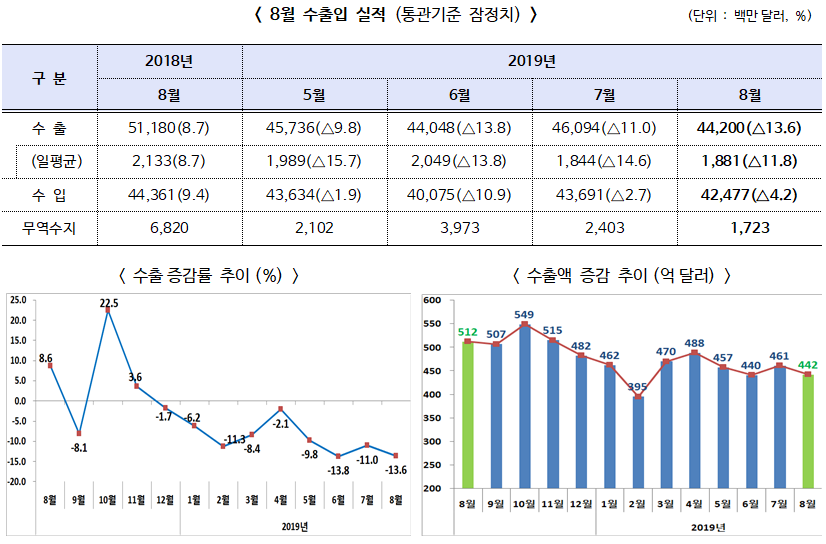

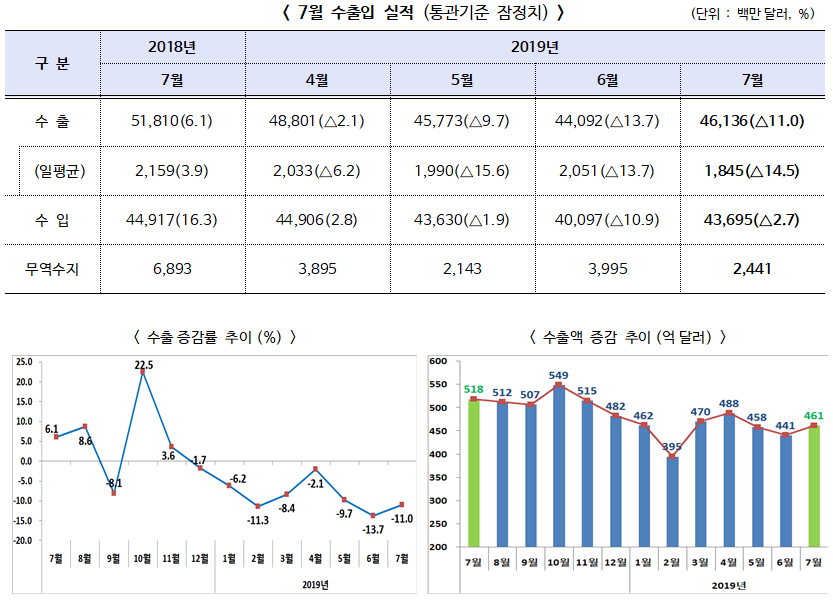

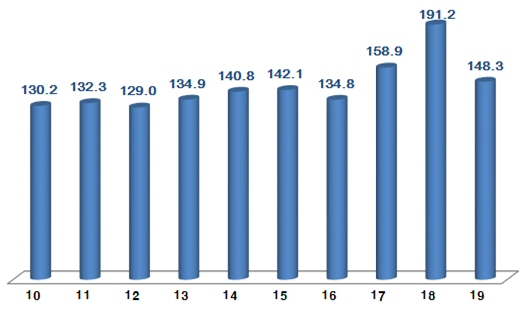

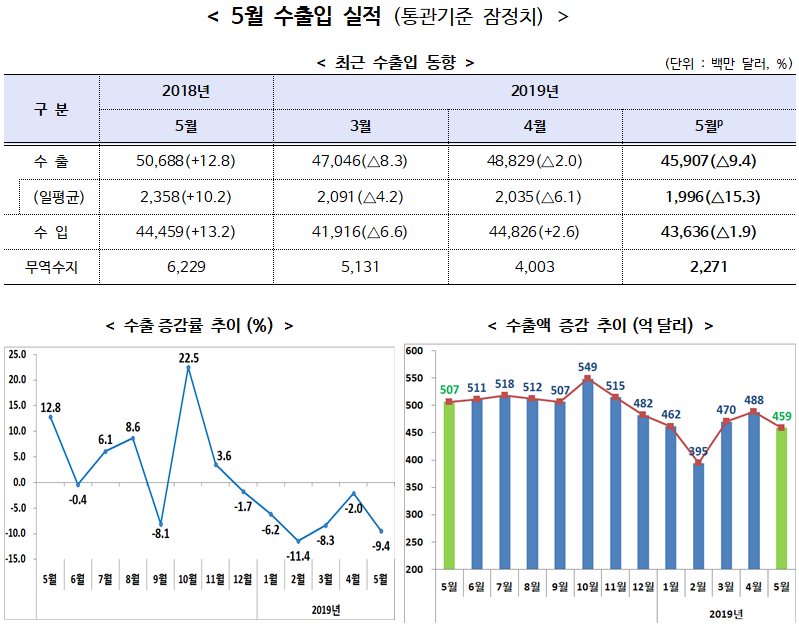

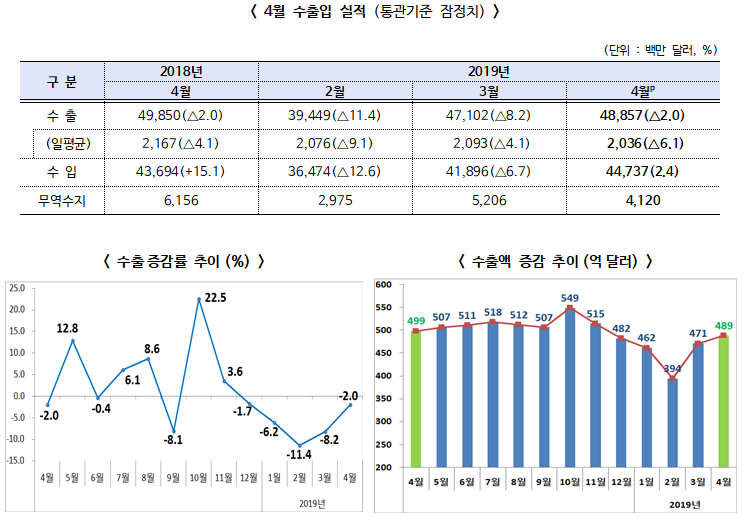

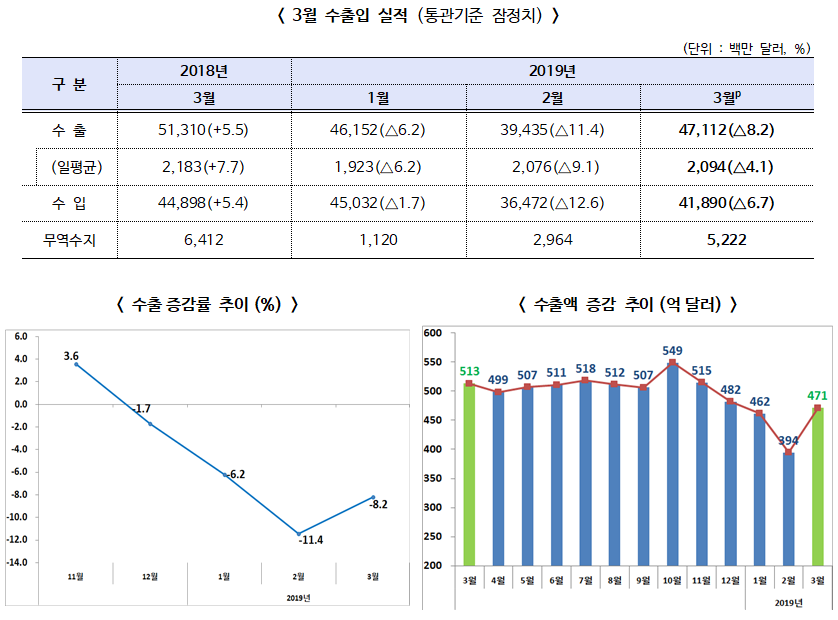

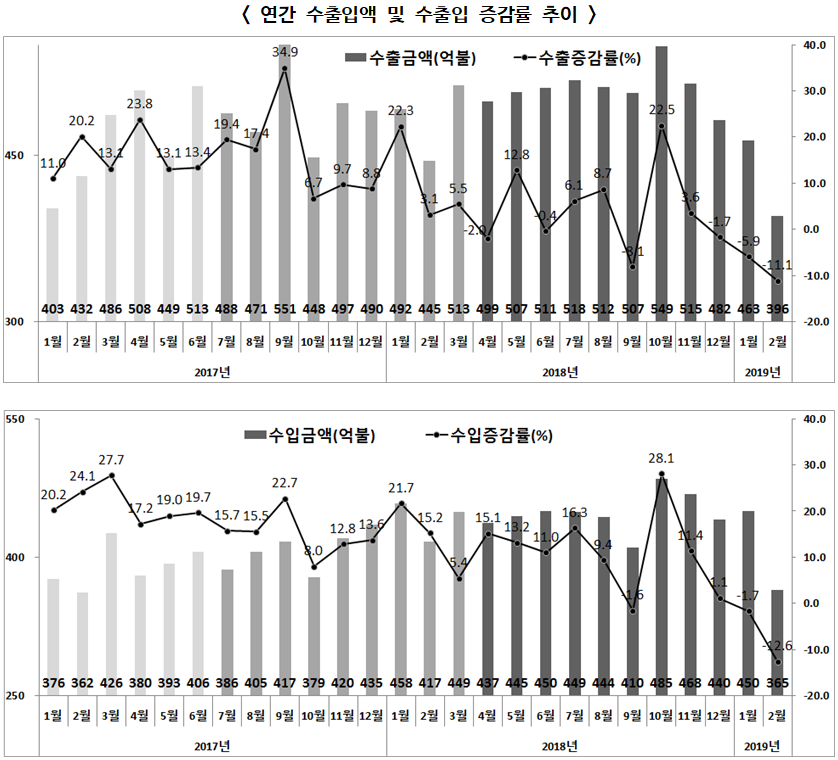

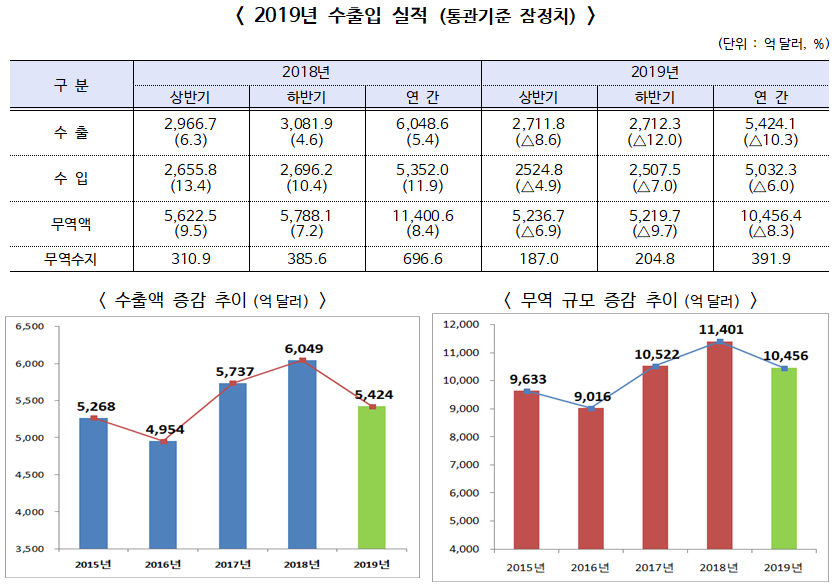

▲ 2019년 수출입 실적 (통관기준 잠정치) 1. 2019년 수출입 동향 2019년 수출은 5,424.1억달러(△10.3%), 수입은 5,032.3억달러(△6.0%), 무역수지는 391.9억달러로 11년 연속 흑자 어려운 여건에도 불구, 3년 연속 무역 1조불 달성하여 흔들리지 않는 무역 강국의 입지 구축 ①美·中 무역 분쟁, 日 수출규제, 브렉시트, 홍콩사태 등 어려운 대외 여건과 ②반도체·석유화학·석유제품 업황 부진 가운데 달성한 성과 19개월 연속 수출 감소였던 2015, 2016년은 1조달러 달성에 미달했으나, 올해는 12개월 연속 감소에도 불구 무역 1조달러 돌파 2. 2019년 수출 주요 특징 1) 어려운 대외 여건에도 불구하고, 3년 연속 무역 1조달러 돌파 역대 무역 1조달러 달성국은 우리나라를 포함한 10개국이며, 특히 3년 연속 1조달러를 달성한 국가는 9개국에 불과(이탈리아 제외) * ①중국, ②미국, ③독일, ④일본, ⑤네덜란드, ⑥프랑스, ⑦영국, ⑧홍콩, ⑨한국, ⑩이탈리아 올해 전체 무역액은 1조456억달러이며, 무역규모 순위는 2013년 이후 7년 연속 9위를 유지할 것으로 전망 * 韓 무역 순위 : (2008)11위→(2009)10위→(2010~2011)9위→(2012)8위→(2013~2018)9위→(2019e)9위 또한, 무역수지 측면에서 3년 연속 무역 1조달러 달성국 중 제조업 기반의 무역 흑자국은 중국·독일·우리나라 3개 나라뿐이며, 최근 10년간 무역규모 증가 속도 측면에서도 무역 10대국 중 중국·홍콩·미국에 이어 4번째로 빠른 성장세를 나타냄 * 무역액 연평균 증가율(2009→2019e,%):①위(중국)7.3, ②위(홍콩)4.8, ③위(미국)4.7, ④위(한국)4.3,⑤위(네덜란드)3.5. ⑥위(독일)2.9, ⑦위(영국)2.7, ⑧위(일본)2.3, ⑨위(이태리)2.0 ⑩위(프랑스)1.5 2) 연간 수출 감소에도 불구 전체 수출 물량은 견조한 증가세 + 주요